理财锦囊:真活到150岁 延寿账本如何精算?

新加坡国家人口及人才署最新简报显示,80岁及以上公民比率比2015年激增六成。再过五年,每四人中就有一人年满65岁。

仅看过去100年,人类寿命上限一次次被刷新。目前,长寿纪录是122岁。上月,俄罗斯总统普京在北京出席中国九三阅兵时,一席“器官不断移植可长生不老”的闲谈曝光,让“人能活到150岁”成为全球热门谈资。

为了“长生不老”,美国硅谷知名抗衰富豪约翰逊(Byran Johnson)从2021年开始,每天吞35种营养品,还曾每年花200万美元(约257万新元)用于各种疗法,宣称衰老速度放缓,生理年龄追回5.1岁。

另一方面,网红长寿专家肯尼(Leslie Kenny,60岁)在39岁时被告知健康寿命只剩下五年。20年间她声称把生理年龄逆转到21岁,“秘诀”是规律的生活习惯,而非昂贵疗程。

在科学界,哈佛遗传学教授辛克莱(David Sinclair)团队通过基因疗法,让动物组织在四周内“逆龄”50%至75%,但临床应用至少还要10年。团队设想,未来患者只须连续六周至八周、隔天服用一颗药丸,就能逆转年龄。

然而,此种基因疗法单次花费起步30万美元。这也意味前沿疗法即便成功,短期内仍是奢侈品。

从憧憬回到现实,长寿不再遥不可及,而长寿社会的真正挑战不在“是否能活到120岁”,还要平衡寿命、健康寿命和财富寿命。

健康寿命,指的是一个人保持良好健康状态的年数;财富寿命则是一个人的财务能力,能支持理想生活方式和品质的年数。

缺乏后两者的支撑,长寿就会变成一场昂贵的马拉松,极有可能面临“人活得比财富久”的尴尬局面。那么,如何让延长的生命年限不沦为沉重的经济负担?

把健康当资产进行长期配置

首先,比起长寿,人们更应专注于延长健康寿命这个目标。

目前,新加坡人均预期寿命约84岁,预计2050年将达到87岁;但健康寿命却滞后约10年。换句话说,许多人“最后10年”,往往被慢性疾病与长期照护所困。

新加坡亚历山大医院预防性保健计划主任兼亚历山大医院、国大心脏中心心脏病专科顾问医生袁仪婷受访时说:“衰老不可避免,但我们希望延迟它的到来、缩短它的持续时间。”

她也是本地首家公立医院健康长寿诊所的主任。“如果方法得当,人的健康寿命,可无限接近寿命。这意味着晚年仍能健康地独立生活;而当寿命到达终点,就自然地离开。”

“就像提前买保险,当你长期建立基线后,后续维护就会便宜,能够避免后期因慢性疾病导致的昂贵治疗成本。”

譬如,瑞士学者费利齐(Federico Felizzi)研究发现,如果从50岁起每天减少约25%卡路里摄入(大概是一杯奶茶或一份炸物)到90岁,不仅可延缓衰老,还可节省最高约21万新元的医疗费。

根据宏利亚洲康健调查,新加坡人自我照顾意识与实践,高于其他大多数亚洲国家。有近18%的25岁至34岁新加坡人,把超过5%的年收入,用于促进更健康生活方式的产品和服务。

所谓“健康投资”,不只是健身、饮食或保健品,还包括定期筛查、早期诊断,以及心理健康与社交投入。

大东方理财顾问私人有限公司财务服务执行高级总监颜志鸿就认为,这样的“健康投资”不是奢侈品,应作为整体财务规划的一部分。

人生后端隐形账单 提前算进账本

除了在前端尝试延长健康寿命,人们也应该为后端,即重疾和慢性疾病背后隐形的巨额账单,做好准备。

譬如,癌症是国人最主要的健康威胁之一。根据卫生部数据,癌症已占2023年死亡原因近四分之一,为所有疾病之首。

不同的疗法,所需的准备金不同。近年来,受关注的癌症质子治疗(Proton Beam Therapy)比传统放疗更精准瞄准肿瘤,副作用更少,继发癌风险更低,尤其适合25岁以下年轻患者。

然而,质子治疗费用是传统放疗的2.5倍至3倍,费用约4万至10万元不等。

目前全国提供这一疗法的医疗机构仅三家。唯一的公立机构,是新加坡国立癌症中心的吴清亮质子治疗中心。最近一年,本地一名患罕见脑癌的一岁女童,在中心接受治疗,账单约5万3000元,主要由保健储蓄与终身健保承担。

不过,卫生部规定质子治疗报销须符合已批准适应症。商业保险的赔付额则差异不一。

被忽视的“持续出血”长期照护

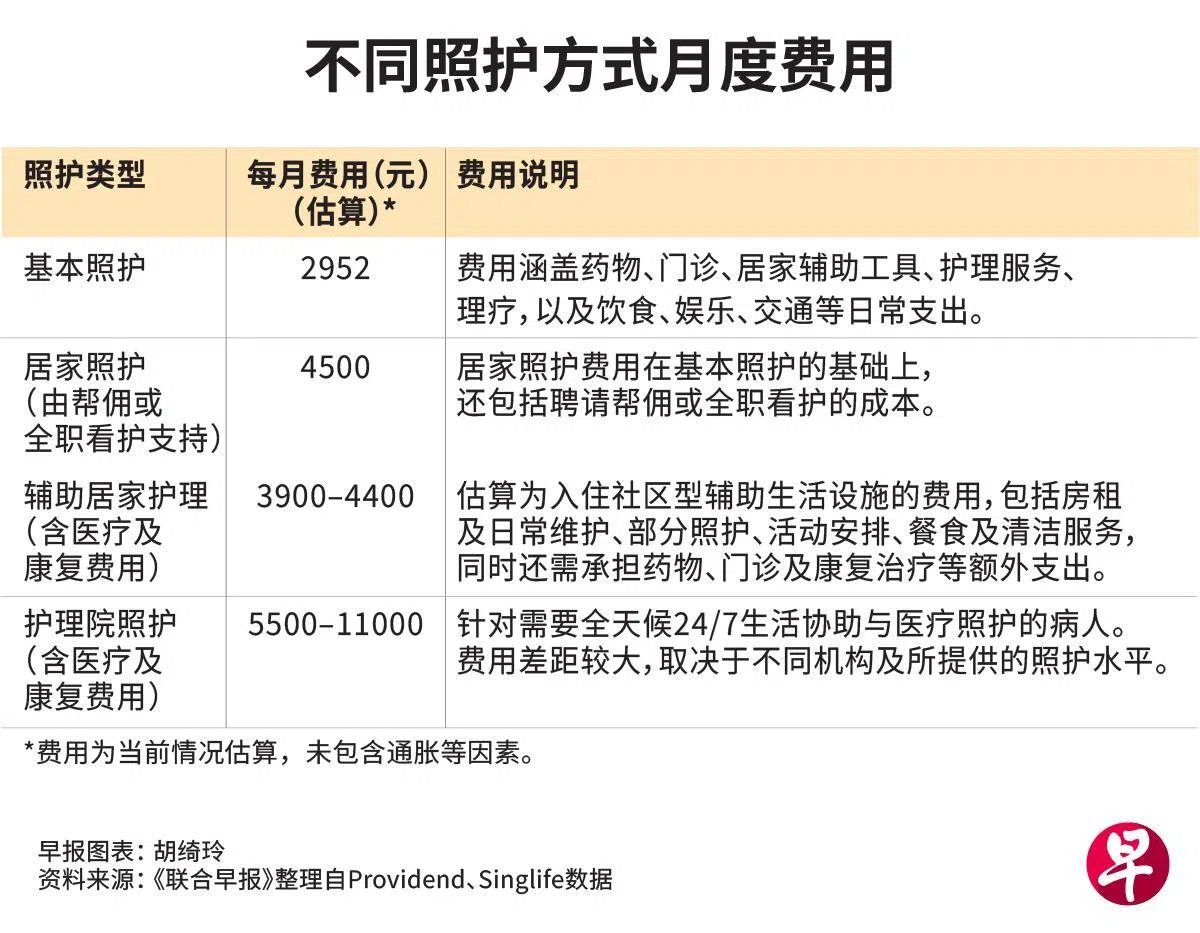

如果说重疾是一次性大额账单,长期照护则是容易被忽视的“持续出血”。

Singlife调查发现,年长者预计退休后每月日常花销中位数是2856元,但储蓄中位数仅1682元,若加上长期护理,每月再多出近3000元,高于一半受访者的认知。

理赔数据显示,2010年至2024年,个人平均须接受长达10年的长期护理。常见原因包括中风、癌症和阿尔茨海默症。集团产品主管沈坤蕊提醒,家族如有癌症、失智症等病史,可考虑配置针对性保险。

Providend顾问黎佳伶建议,人们把长期照护纳入单列预算,盘点保障和偏好,明确缺口,并通过叠加综合健保计划(IP)或重疾险,把月度给付提高到接近真实成本,建立清晰的“需要多少钱、钱从哪来”的行动表。

从“有认知”走向“有准备”至关重要,Finexis Advisory副总监林瑞延强调,应尽早与家人沟通护理偏好并记录,以减轻临时的财务、情感和后勤负担。

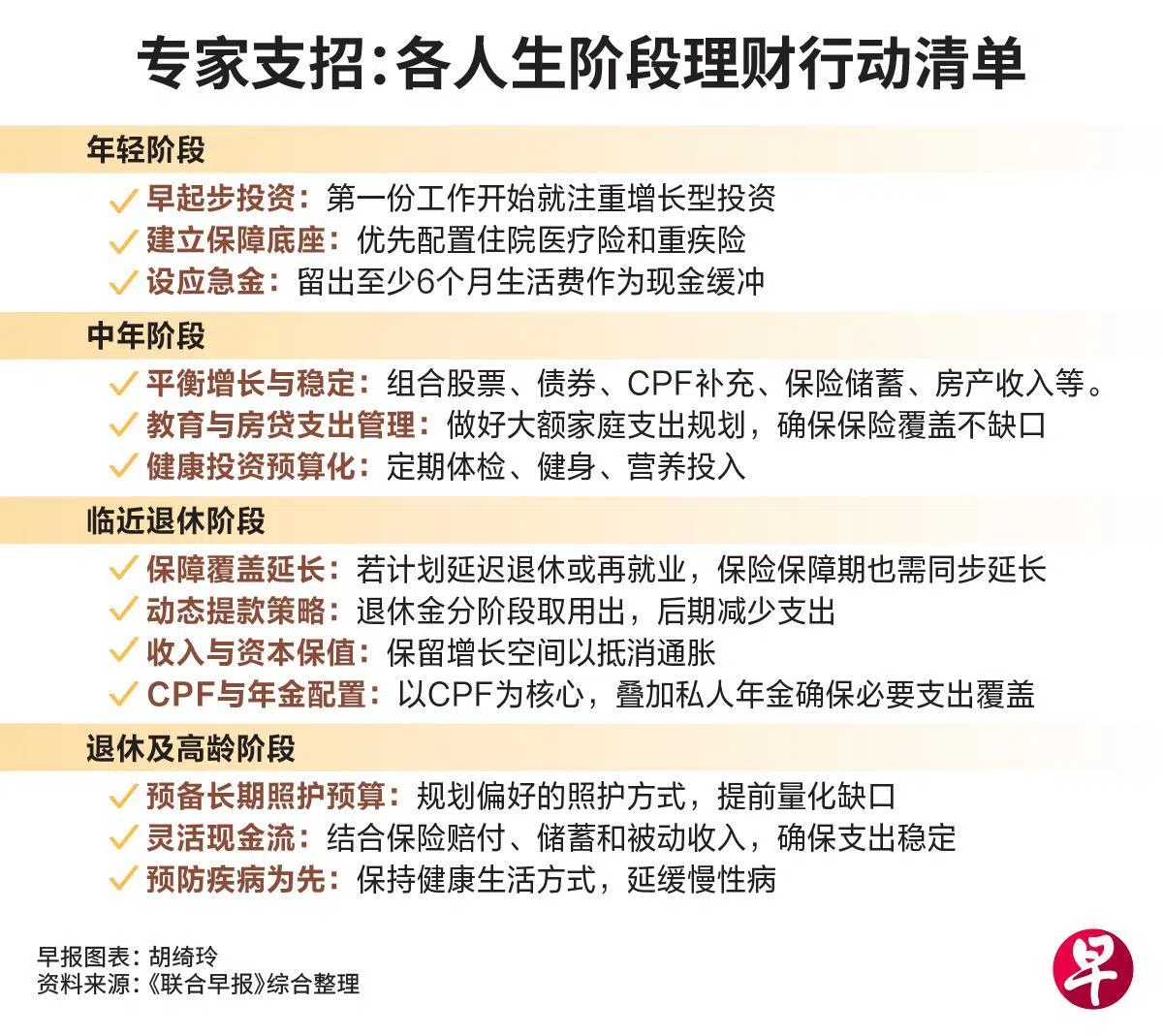

多阶段人生需灵活财务规划

财富寿命也有必要重新审视。未来,人们很可能工作到70岁、健康到90岁,这意味着投资组合、保险配置,甚至资产传承的方式,都与上一代人截然不同。

人生不再是“一条直线”,而是读书、就业、迷你退休、再就业等多阶段循环;退休也不再是一个时间点,而是阶段性选择。

星融(SingCapital)执行总裁谢诏全指出,随着国人预期寿命延长,未来财务规划须要覆盖到退休后的30年至40年,包括分阶段退休、第二职业发展,和灵活提款策略,并靠多元收入缓冲风险。

理财专家普遍强调,财富规划要随人生阶段动态调整。

袁仪婷医生提醒,年轻人常以为自己正值黄金期,中年人因顾虑家庭支出而回避、不敢打开潘多拉盒子,老年人把“迟早要护理”当作宿命,这些都是常见误区。

在具体策略上,宏利新加坡首席营销官谢明凯建议,单身人士和年轻夫妻应先建立住院保险“保障底线”,再逐步按需扩展;而“上有老下有小”的群体,则必须兼顾保障与增长,可考虑储蓄保险。

颜志鸿补充说,年长者虽偏向稳定,但也要保留增长空间和多重选择,“因为即使65岁,你也可能想要开启新的生活”。

他说:“退休不再是终点。长寿可能意味着更多不确定性,但将提供更多重塑自我、保持高效和更有意义生活的机会。”

《理财锦囊》广邀读者来函

无论是生活上碰到理财难题或投资遇到瓶颈,欢迎电邮zbcj@sph.com.sg,我们会请专家帮你一一解答。

订户专享 赠阅文章

订户专享 赠阅文章

No comments:

Post a Comment